|

|

|

|

| |

Das Reihengeschäft aus österreichischer Sicht

Update-Info zum Reihengeschäftrechner 2025: Immer wenn die Verwendung einer anderen UID-Nummer eine abweichende Beurteilung zulässt, finden Sie bei den Beispielen im Reihengeschäftrechner zusätzliche Reihengeschäftskizzen mit den entsprechenden Alternativbeispielen.

Durch die seit 2023 gültigen Dreiecksgeschäftregeln gibt es bis zu 4 Lösungsmöglichkeiten!

Das Update vom 01.01.2025 umfasst in erster Linie redaktionelle Änderungen nachdem es zum Jahreswechsel keine Gesetzesänderungen gab.

Allgemeine Erläuterungen zu dieser Seite:

Die Beurteilung der hier dargestellten Reihengeschäfte wurde aus der Sicht der österreichischen Normen vorgenommen. D.h. es wurde der hypothetische Fall angenommen, dass in allen Mitgliedsstaaten die österreichischen Gesetze gelten würden. Nachdem alle Mitgliedsstaaten mit ihren nationalen Umsatzsteuergesetzen die Mehrwertsteuersystemrichtlinie der EU umsetzen, sind die Umsatzsteuergesetze auch tatsächlich annähernd gleich. Es gibt jedoch geringfügige Unterschiede, auf die hier nicht eingegangen wird.

Begriffserklärung und Definitionen:

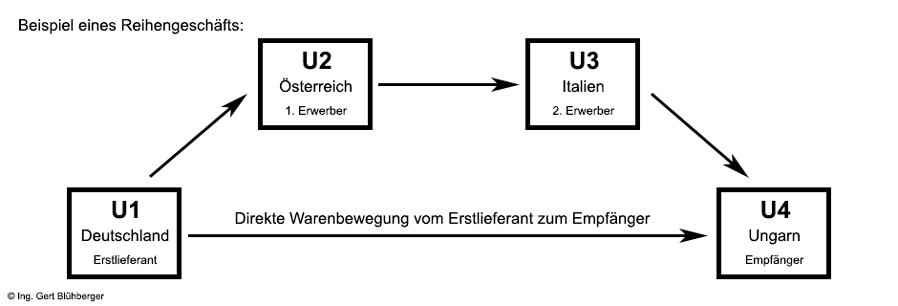

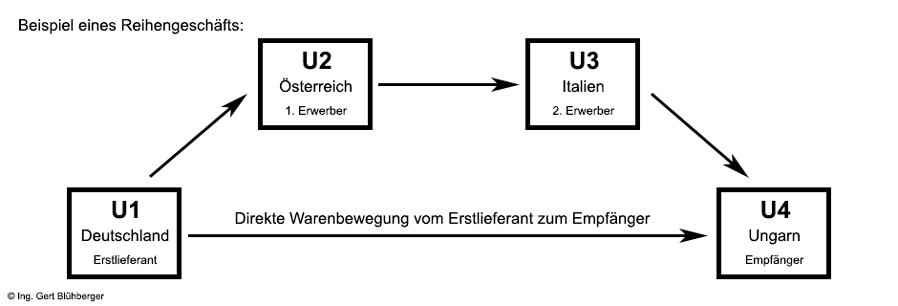

Umsatzgeschäfte, die von mehreren Unternehmern über denselben Gegenstand abgeschlossen werden und bei denen die Waren im Rahmen der Beförderung oder Versendung unmittelbar vom ersten Unternehmer an den letzten Abnehmer gelangen, nennt man Reihengeschäfte. Kennzeichnend für Reihengeschäfte ist somit, dass mehreren Umsatzgeschäften nur eine einzige Warenbewegung gegenübersteht.

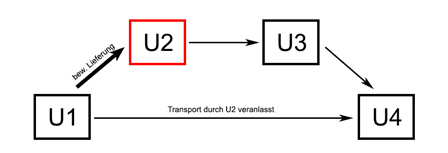

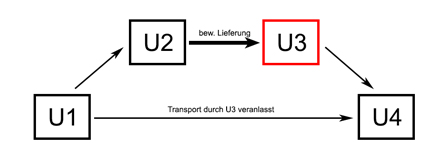

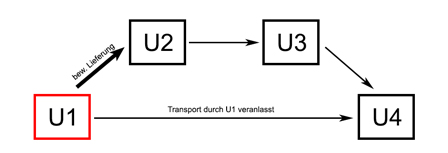

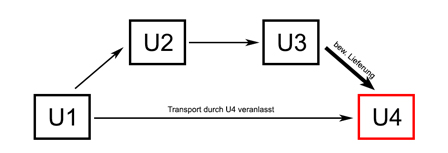

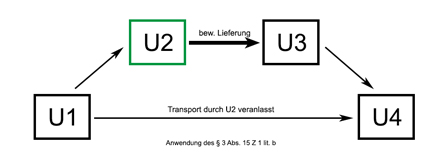

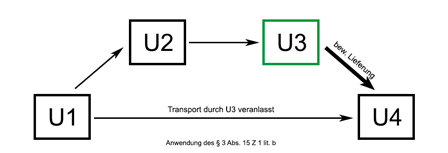

Die in der nachfolgenden Skizze ersichtlichen Definitionen (Erstlieferant, 1. Erwerber, 2. Erwerber, Empfänger) gelten in allen Beispielen. In den Skizzen ist jeweils jener Unternehmer rot eingerahmt, der den Transport veranlasst. Abnehmer, die den Transport veranlassen, aber das Wahlrecht gem. § 3 Abs. 15 Z 1 lit. b UStG in Anspruch nehmen, sind hingegen grün eingerahmt.

Einer speziellen Erörterung bedürfen die Begriffe "Lieferung" und "Lieferort" (bzw. "Ort der Lieferung"):

Der Begriff "Lieferung" steht immer im Zusammenhang mit einem Umsatzgeschäft (=Rechnung) und niemals im Zusammenhang mit der Warenbewegung (also der physischen Lieferung). Ebenso ist der Begriff "Lieferort" (bzw. "Ort der Lieferung") nicht von der tatsächlichen Warenbewegung abgeleitet, sondern sagt im Zusammenhang mit einem Umsatzgeschäft aus, in welchem Land dieses Umsatzgeschäft steuerbar ist, also der Umsatzsteuer unterliegt. Dass der Fachbegriff "Lieferung" im Zusammenhang mit Reihengeschäften nichts mit der physischen Lieferung zu tun hat, mag ungewöhnlich sein, hat aber mit der Definition im § 3 Abs. 1 UStG zu tun. Hier finden Sie die Definition, dass das Verschaffen der Verfügungsmacht als "Lieferung" bezeichnet wird.

D.h., wenn Sie beispielsweise lesen, dass der Unternehmer XY in Deutschland liefert, dann heißt das nicht, dass er eine Ware nach Deutschland liefert, sondern, dass dieses Umsatzgeschäft in Deutschland steuerbar ist (auch wenn es evtl. steuerbefreit ist).

|

Sachverhalt (Reihengeschäft):

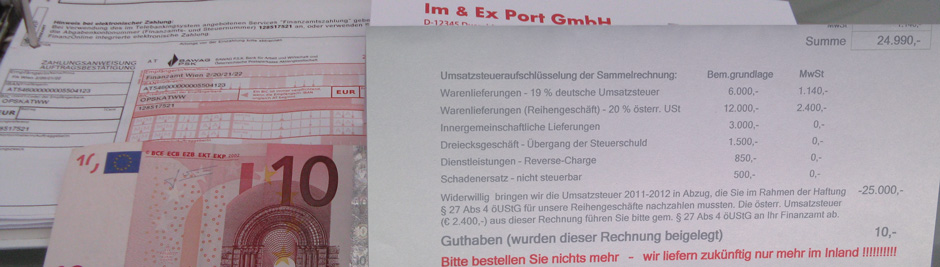

Ein ungarischer Unternehmer U4 (=Empfänger) bestellt bei seinem italienischen Lieferanten U3 (=2. Erwerber) eine Maschine. Dieser wiederum bestellt die Maschine beim österreichischen Großhändler U2 (=1. Erwerber). Da der Großhändler U2 die Maschine nicht auf Lager hat, bestellt er diese beim deutschen Produzenten U1 (=Erstlieferant) und weist diesen an, die Maschine direkt an den ungarischen Unternehmer U4 zu liefern.

Die Umsatzsteuer bei Reihengeschäften:

Seit 01.01.2020 ist im § 3 Abs. 15 UStG geregelt, welcher der "Lieferungen" im Reihengeschäft die Beförderung oder Versendung zuzuordnen ist und dadurch ergibt sich in Folge einerseits, welche Lieferungen in welchem Land steuerbar sind (und somit das Umsatzsteuerrecht welchen Staates anzuwenden ist) und andererseits, welche der Lieferungen bei Erfüllung aller gesetzlichen Voraussetzungen eine Steuerbefreiung genießen kann.

Steuerfreiheit bei Reihengeschäften:

-

Wird die Ware über eine oder mehrere Staatsgrenzen transportiert, so ist zu überprüfen, welches der Umsatzgeschäfte die Steuerbefreiung (aufgrund einer Ausfuhrlieferung gem. § 6 Abs. 1 iVm. § 7 UStG oder einer innergemeinschaftlichen Lieferung gem. Art. 6 iVm. Art. 7 UStG) genießt.

Seit dem Urteil des EuGHs in der Sache EMAG (2006) ist eindeutig, dass nur einem der Umsatzgeschäfte der Genuss der Steuerfreiheit zukommen kann (RZ 474g UStR) - und zwar der sogenannten "bewegten Lieferung" (bzw. Beförderungs- oder Versendungslieferung).

-

Hingegen bei Reihengeschäften, bei denen die Ware das Inland nicht verlässt, liegen die Lieferorte aller Umsatzgeschäfte im Inland und sind somit im Inland steuerpflichtig – es kommt daher zu keiner Steuerbefreiung und alle am Reihengeschäft beteiligten Unternehmer müssen, auch wenn es sich um ausländische Unternehmer handelt, im Inland umsatzsteuerlich registriert sein (und somit eine österreichische UID-Nummer haben) und die österreichische Umsatzsteuer in ihrer Rechnung ausweisen.

|

| |

Bewegte Lieferung / Ruhende Lieferung / Lieferort:

Zur Bestimmung des jeweiligen Lieferortes (und damit zur Bestimmung in welchem Land die Lieferung der Umsatzsteuer unterliegt) muss zunächst eruiert werden, welcher Lieferung (Rechnung) die physische Warenbewegung zuzuordnen ist. Diese Lieferung wird als "bewegte Lieferung" bezeichnet. Ausschlaggebend für diese Zuordnung ist, welcher der Unternehmer den Transport veranlasst, wie in den nachfolgenden Skizzen ersichtlich ist (Bei den ersten 4 Skizzen nimmt keiner der Erwerber/Zwischenhändler das Wahlrecht gem. § 3 Abs. 15 Z 1 lit. b UStG in Anspruch).

- Bewegte Lieferung (gem. § 3 Abs. 8 UStG):

Nur für eines der Umsatzgeschäfte in der Reihe liegt eine Beförderungs- oder Versendungslieferung vor – die sogenannte „bewegte Lieferung“.

Die Lieferung an jenen Unternehmer, der die Beförderung oder Versendung der Ware beauftragt, ist die bewegte Lieferung (Wenn beispielsweise U3 den Transport beauftragt ist dies die Lieferung von U2 an U3). Lediglich, wenn die Beförderung oder Versendung vom ersten Unternehmer der Reihe beauftragt wird, so funktioniert diese Regel nicht, und die Lieferung vom ersten Unternehmer an den 1. Erwerber ist die bewegte Lieferung.

Unerheblich ist, wer die Kosten trägt. Die Beauftragung eines Spediteurs (=Versendung) führt zum selben Ergebnis, wie wenn der beteiligte Unternehmer den Transport mit eigenem LKW durchführt (=Beförderung).

- Ruhende Lieferung (gem. § 3 Abs. 7 UStG):

Bei allen anderen Umsatzgeschäften in der Reihe (also nicht bei der bewegten Lieferung) liegt jeweils eine sogenannte „ruhende Lieferung“ vor.

- Lieferort:

Der Lieferort kann immer nur entweder der Abgangsort oder der Bestimmungsort sein. Es gibt lediglich Ausnahmen bei der Einfuhr aus einem Drittland (z.B. die Lieferortverlagerung gem. § 3 Abs. 9 UStG) sowie bei Verwendung einer falschen UID-Nr. kann es zu einer Steuerpflicht im Land der verwendeten UID-Nr. kommen (Doppelerwerb).

Für die Bestimmung des Lieferorts ist es somit unerheblich, welche Nationalität die mittleren Unternehmer (=Erwerber) des Reihengeschäfts haben.

Der Lieferort definiert zugleich, in welchem Land das Umsatzgeschäft steuerbar ist:

- Am Abgangsort steuerbar sind:

a) alle der bewegten Lieferung vorgelagerten ruhenden Lieferungen (§ 3 Abs. 15 Z 3 UStG) und

b)

die bewegte Lieferung selbst.

- Am Bestimmungsort steuerbar sind:

Alle ruhenden Lieferungen, die der bewegten Lieferung nachgelagert sind (§ 3 Abs. 15 Z 4 UStG).

- Ausnahme – Lieferortverlagerung gem. § 3 Abs. 9 UStG:

Abweichend von den oben angeführten Bestimmungen kann es bei einer Lieferung vom Drittland ins Inland (Einfuhr) zu einer Lieferortverlagerung kommen. Gemäß § 3 Abs. 9 UStG gilt der Ort der Lieferung als im Inland gelegen, wenn der Lieferer oder sein Beauftragter Schuldner der Einfuhrumsatzsteuer ist (siehe auch RZ 474i Beispiel 2 UStR). In diesem Fall verlagert sich der Lieferort vom Drittland ins Inland.

Welcher der Unternehmer als Lieferer auftritt und welcher Unternehmer als Erwerber auftritt ist beim ersten und beim letzten Unternehmer des Reihengeschäfts eindeutig zu beantworten. Wenn jedoch einer der mittleren Unternehmer den Liefergegenstand befördert oder versendet, so ist dieser zugleich Erwerber der Vorlieferung und Lieferer seiner eigenen Lieferung. In diesem Fall ist die Beförderung oder Versendung grundsätzlich der Lieferung des vorangegangenen Unternehmers zuzuordnen (so wie in den obigen Skizzen).

Bei Anwendung des § 3 Abs. 15 Z 1 lit. b UStG) ist die Beförderung oder Versendung hingegen seiner eigenen Lieferung zuzuordnen. Hierfür ist es erforderlich, dass der Zwischenhändler (U2 oder U3) seinem Lieferer eine UID-Nummer jenes Mitgliedsstaates mitteilt, aus dem die Gegenstände befördert oder versandt werden. Zwischenhändler ist gem. Definition im § 3 Abs. 15 Z 6 UStG ein Lieferer innerhalb der Reihe (mit Ausnahme des ersten Lieferers), der die Gegenstände befördert oder versendet.

Bei Anwendung des § 3 Abs. 15 Z 1 lit. b UStG) verschiebt sich somit die bewegte Lieferung bildlich gesprochen nach rechts, wie in den zwei nachfolgenden Skizzen dargestellt:

Zuordnungsregeln der bewegten Lieferung nach § 3 Abs. 15 UStG:

Seit 01.01.2020 gelten die nachfolgenden Bestimmungen des § 3 Abs. 15 UStG:

- Bei Reihengeschäften wird die Beförderung oder Versendung folgender Lieferung zugeordnet:

- a) der Lieferung durch den ersten Lieferer in der Reihe, wenn er die Gegenstände befördert oder versendet;

- b) der Lieferung durch den Zwischenhändler, wenn er seinem Lieferer die Umsatzsteuer-Identifikationsnummer mitgeteilt hat, die ihm vom Mitgliedstaat, aus dem die Gegenstände befördert oder versandt werden, erteilt wurde;

- c) der Lieferung an den Zwischenhändler, wenn kein Fall der lit. b vorliegt;

- d) der Lieferung an den letzten Abnehmer (Empfänger), wenn er die Gegenstände befördert oder versendet.

- Bei Anwendung von Abs. 3a wird die Beförderung oder Versendung abweichend von Z 1 der Lieferung durch den Unternehmer gemäß Abs. 3a Z 1 bzw. 2 zugeordnet.

- Lieferungen in der Reihe vor der Lieferung, der die Beförderung oder Versendung zugeordnet wird, gelten dort als ausgeführt, wo die Beförderung oder Versendung beginnt.

- Lieferungen in der Reihe nach der Lieferung, der die Beförderung oder Versendung zugeordnet wird, gelten dort als ausgeführt, wo die Beförderung oder Versendung endet.

- Ein Reihengeschäft liegt vor, wenn dieselben Gegenstände nacheinander geliefert werden und diese Gegenstände unmittelbar vom ersten Lieferer bis zum letzten Abnehmer (Empfänger) in der Reihe befördert oder versandt werden.

- Zwischenhändler ist ein Lieferer innerhalb der Reihe (mit Ausnahme des ersten Lieferers), der die Gegenstände befördert oder versendet.

Für die Zuordnung der bewegten Lieferung bei innergemeinschaftlichen Reihengeschäften besteht seit 01.01.2020 eine höhere Rechtssicherheit, weil die Quick Fixes auf EU-Ebene beschlossen wurden und der Art. 36a MwStSystRL europaweit gilt. Auf Reihengeschäften mit Einfuhr- oder Ausfuhrtatbestand hat die MwStSystRL allerdings keinen Einfluss. Hier muss nach wie vor das jeweilige nationale Recht berücksichtigt werden.

In den nachfolgenden Beispielen ist an der färbigen Umrandung des transportveranlassenden Unternehmers jeweils erkennbar, ob das oben beschriebene Wahlrecht ausgeübt wird. Bei einer grünen Umrandung wird das Wahlrecht ausgeübt und wenn die Umrandung rot ist, handelt es sich um den Standardfall ohne Anwendung des § 3 Abs. 15 Z 1 lit. b UStG. Am Ende eines jeden Beipiels ist angeführt, bei welchen Varianten die Vereinfachungsregelungen für Dreiecksgeschäfte angewendet werden könnten. Wie sich diese Vereinfachungsregelungen auswirken ist ausführlich auf www.dreiecksgeschaeft.at beschrieben. Auf dieser Seite hingegen sind die Beispiele ohne die Anwendung der Vereinfachungsregelungen für Dreiecksgeschäfte beschrieben (ausgenommen Beispiel 5). |

| |

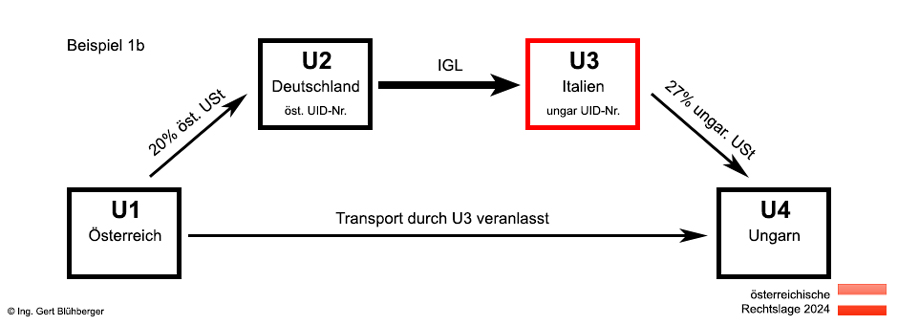

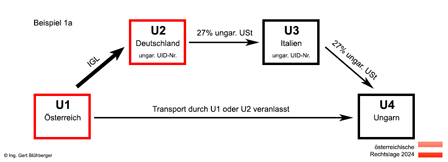

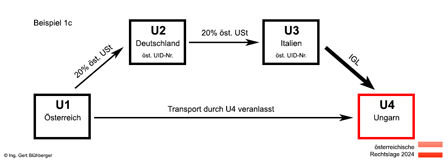

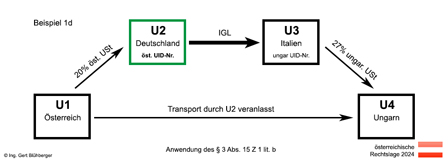

Reihengeschäft-Beispiel 1:

Der österreichische Unternehmer ist der Erstlieferant (U1).

Alle 4 Unternehmer befinden sich innerhalb des Gemeinschaftsgebiets.

Besuchen Sie auch den Reihengeschäft-Rechner. Mit nur wenigen Klicks können Sie hier Ihr spezielles Reihengeschäft auswerten. Mit Klick auf eine der obigen Skizzen gelangen Sie direkt zum Reihengeschäft Österreich/Deutschland/Italien/Ungarn des Reihengeschäftrechners.

Sachverhalt (aus der Sicht des österreichischen Unternehmers U1):

Der österreichische Unternehmer U1 (=Erstlieferant) verrechnet die bestellte Ware an den deutschen Unternehmer U2 (=1. Erwerber). Die Ware gelangt aber direkt an den ungarischen Empfänger U4 (=Empfänger).

- Beispiel 1a (Transport wird durch U1 oder U2 veranlasst):

Das Umsatzgeschäft zwischen U1 (Österreich) und U2 (Deutschland) ist die bewegte Lieferung und kann die Steuerfreiheit genießen. Der österreichische Unternehmer U1 stellt daher an den deutschen Unternehmer U2 eine Rechnung ohne Umsatzsteuer aus. Die Rechnung muss den Hinweis „innergemeinschaftliche Lieferung gem. Art. 6 iVm. Art. 7 UStG" sowie die ungarische UID-Nummer des deutschen Unternehmers U2 enthalten (U2 muss in Ungarn registriert sein).

Wir erkennen somit gleich beim ersten Beispiel, dass zumeist einzelne an einem Reihengeschäft beteiligten Unternehmer gezwungen werden, sich in einem anderen Mitgliedsstaat für umsatzsteuerliche Zwecke registrieren zu lassen. Für den deutschen Unternehmer U2 bedeutet das in diesem Beispiel, dass er in Ungarn registriert sein muss und Umsatzsteuererklärung abgeben muss. Je nach Art der Geschäfte, die der deutsche Unternehmer U2 über seine ungarische UID-Nummer abwickelt, kann eine Zahllast, eine Gutschrift oder im Ausnahmefall ein Nullsummenspiel entstehen.

- Beispiel 1b (Transport wird durch U3 veranlasst):

Das Umsatzgeschäft zwischen U1 (Österreich) und U2 (Deutschland) ist eine ruhende Lieferung und kann keine Steuerfreiheit genießen. Der österreichische Unternehmer U1 stellt daher an den deutschen Unternehmer U2 eine Rechnung mit österreichischer Umsatzsteuer aus.

- Beispiel 1c (Transport wird durch U4 veranlasst):

Das Umsatzgeschäft zwischen U1 und U2 ist eine ruhende Lieferung und kann keine Steuerfreiheit genießen. Der österreichische Unternehmer U1 stellt daher an den deutschen Unternehmer U2 wie im vorigen Beispiel eine Rechnung mit österreichischer Umsatzsteuer aus.

- Beispiel 1d (Transport wird durch U2 mit österr. UID-Nummer veranlasst):

Bei diesem Beispiel macht U2 von seinem Wahlrecht nach § 3 Abs. 15 Z 1 lit. b UStG Gebrauch indem er U1 seine österreichische UID-Nummer vor Beginn der Beförderung oder Versendung mitteilt. Die Rechtsfolge dieser Variante entspricht dem Beispiel 1b.

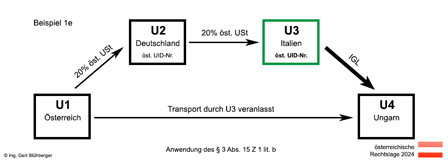

- Beispiel 1e (Transport wird durch U3 mit österr. UID-Nummer veranlasst):

Bei diesem Beispiel macht U3 von seinem Wahlrecht nach § 3 Abs. 15 Z 1 lit. b UStG Gebrauch indem er U2 seine österreichische UID-Nummer vor Beginn der Beförderung oder Versendung mitteilt. Die Rechtsfolge dieser Variante entspricht dem Beispiel 1c.

Zu den Beispielen 1a, 1b und 1d ist anzumerken, dass seit 01.01.2023 unter bestimmten Voraussetzungen die Vereinfachungsregeln für Dreiecksgeschäfte angewendet werden können (AbgÄG 2022). Siehe auch www.dreiecksgeschaeft.at.

|

| |

Reihengeschäft-Beispiel 2:

Der österreichische Unternehmer ist der 1. Erwerber (U2).

Alle 4 Unternehmer befinden sich innerhalb des Gemeinschaftsgebiets.

Besuchen Sie auch den Reihengeschäft-Rechner. Mit Klick auf eine der obigen Skizzen gelangen Sie zum entsprechenden Beispiel des Reihengeschäftrechners (www.reihengeschaeftrechner.at). Im Reihengeschäftrechner können Sie das Beispiel über eine Auswahlmaske mit 4 Mitgliedsstaaten und einem Drittland entsprechend abändern.

Sachverhalt (aus der Sicht des österreichischen Unternehmers U2):

Dem österreichischen Unternehmer U2 (=1. Erwerber) wird die Ware vom deutschen Unternehmer U1 (=Erstlieferant) verrechnet. Der österreichische Unternehmer verrechnet die Ware weiter an den italienischen Unternehmer U3 (=2. Erwerber). Die Ware gelangt aber direkt vom deutschen Unternehmer U1 an den ungarischen Empfänger U4.

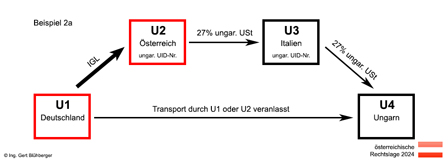

- Beispiel 2a (Transport wird durch U1 oder U2 veranlasst):

Das Umsatzgeschäft zwischen U1 (Deutschland) und U2 (Österreich) ist die bewegte Lieferung und kann die Steuerfreiheit genießen. Der österreichische Unternehmer U2 erhält daher eine Eingangsrechnung ohne Umsatzsteuer aufgrund innergemeinschaftlicher Lieferung.

Das Umsatzgeschäft zwischen U2 (Österreich) und U3 (Italien) ist eine ruhende Lieferung.

Alle der bewegten Lieferung nachfolgenden Umsatzgeschäfte sind im Bestimmungsland (Ungarn) steuerbar. Der österreichische Unternehmer U2 stellt daher in Folge an den italienischen Unternehmer U3 eine Rechnung mit ungarischer Umsatzsteuer unter Angabe seiner ungarischen UID-Nummer aus.

Der österreichische Unternehmer U2 muss sich somit zuvor in Ungarn für umsatzsteuerliche Zwecke registrieren lassen und erhält dadurch eine ungarische UID-Nummer. Mit dieser ungarischen UID-Nummer tritt er nicht nur gegenüber dem italienische Unternehmer U3 auf, sondern auch gegenüber seinem deutschen Lieferanten U1. Er muss daher in Ungarn auch den innergemeinschaftlichen Erwerb der Lieferung aus Deutschland versteuern (Erwerbsteuer), kann aber zugleich die Vorsteuer daraus in Abzug bringen (=Nullsummenspiel). Die an den italienischen Unternehmer U3 verrechnete ungarische Umsatzsteuer muss er hingegen an das ungarische Finanzamt abliefern.

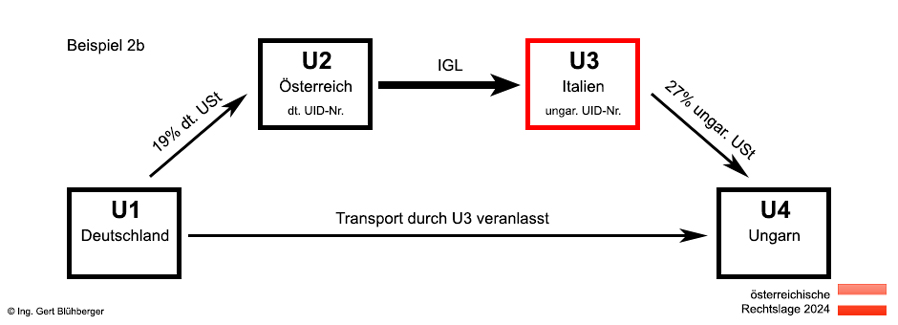

- Beispiel 2b (Transport wird durch U3 veranlasst):

Das Umsatzgeschäft zwischen U1 (Deutschland) und U2 (Österreich) ist eine ruhende Lieferung und kann keine Steuerfreiheit genießen. Alle der bewegten Lieferung vorgelagerten Umsatzgeschäfte sind im Abgangsland (Deutschland) steuerbar. Der österreichische Unternehmer U2 erhält daher eine Eingangsrechnung mit deutscher Umsatzsteuer und muss sich zuvor in Deutschland für umsatzsteuerliche Zwecke registrieren lassen. Dadurch hat er auch die Möglichkeit, die Vorsteuer aus diesem Umsatzgeschäft beim deutschen Finanzamt geltend zu machen.

Das Umsatzgeschäft zwischen U2 (Österreich) und U3 (Italien) ist die bewegte Lieferung und kann die Steuerfreiheit genießen. Der österreichische Unternehmer U2 stellt daher an den italienischen Unternehmer U3 eine Rechnung ohne Umsatzsteuer aus. Die Rechnung muss den Hinweis „innergemeinschaftliche Lieferung gem. Art. 6 iVm. Art. 7 UStG" (bzw. die entsprechenden Paragraphen des deutschen Umsatzsteuergesetzes) sowie die deutsche UID-Nummer des österreichischen Unternehmers U2 und die ungarische UID-Nummer des italienischen Unternehmers U3 enthalten.

Die innergemeinschaftliche Lieferung und der daraufhin folgende innergemeinschaftliche Erwerb spielt sich also nicht zwischen den an diesem Umsatzgeschäft beteiligten Staaten (Österreich und Italien) ab, sondern zwischen dem Abgangsland (Deutschland) und dem Bestimmungsland (Ungarn)!

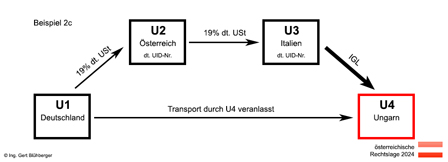

- Beispiel 2c (Transport wird durch U4 veranlasst):

Die bewegte Lieferung ist in diesem Beispiel das Umsatzgeschäft zwischen U3 (Italien) und U4 (Ungarn). Alle der bewegten Lieferung vorgelagerten Umsatzgeschäfte sind als ruhende Lieferung im Abgangsland (Deutschland) steuerbar. Dies trifft somit sowohl auf das Umsatzgeschäft zwischen U1 (Deutschland) und U2 (Österreich) als auch auf das nachfolgende Umsatzgeschäft zu U3 (Italien) zu. Aus Sicht des österreichischen Unternehmers U2 unterliegt daher sowohl seine Eingangsrechnung als auch seine Ausgangsrechnung der deutschen Umsatzsteuer. Er muss sich daher für umsatzsteuerliche Zwecke in Deutschland registrieren lassen und unter seiner deutschen UID-Nummer in beide Richtungen auftreten. Die Vorsteuer aus seiner Eingangsrechnung kann er allerdings mit der Umsatzsteuer seiner Ausgangsrechnung gegenrechnen (im Falle, dass die Weiterverrechnung ohne Aufschlag erfolgt, wäre dies ein Nullsummenspiel).

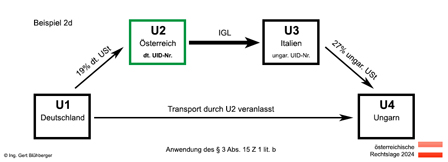

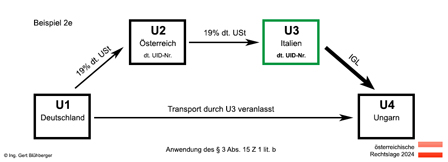

- Beispiel 2d (Transport wird durch U2 mit deutscher UID-Nummer veranlasst):

Bei diesem Beispiel macht U2 von seinem Wahlrecht nach § 3 Abs. 15 Z 1 lit. b UStG Gebrauch indem er U1 seine deutsche UID-Nummer vor Beginn der Beförderung oder Versendung mitteilt. Die Rechtsfolge dieser Variante entspricht dem Beispiel 2b.

- Beispiel 2e (Transport wird durch U3 mit deutscher UID-Nummer veranlasst):

Bei diesem Beispiel macht U3 von seinem Wahlrecht nach § 3 Abs. 15 Z 1 lit. b UStG Gebrauch indem er U2 seine deutsche UID-Nummer vor Beginn der Beförderung oder Versendung mitteilt. Die Rechtsfolge dieser Variante entspricht dem Beispiel 2c.

Zu den Beispielen 2a, 2b und 2d ist anzumerken, dass seit 01.01.2023 unter bestimmten Voraussetzungen die Vereinfachungsregeln für Dreiecksgeschäfte angewendet werden können (AbgÄG 2022). Siehe auch www.dreiecksgeschaeft.at.

|

| |

Reihengeschäft-Beispiel 3:

Reihengeschäft mit Drittlandsbezug.

Der österreichische Unternehmer ist der 2. Erwerber (U3).

Besuchen Sie auch den Reihengeschäft-Rechner. Mit Klick auf eine der obigen Skizzen gelangen Sie zum entsprechenden Beispiel des Reihengeschäftrechners (www.reihengeschaeftrechner.at). Im Reihengeschäftrechner können Sie das Beispiel über eine Auswahlmaske mit 4 Mitgliedsstaaten und einem Drittland entsprechend abändern.

Sachverhalt (aus der Sicht des österreichischen Unternehmers U3):

Dem österreichischen Unternehmer U3 (=2. Erwerber) wird die Ware vom Schweizer Unternehmer U2 (=1.Erwerber) verrechnet. Der österreichische Unternehmer verrechnet die Ware weiter an den deutschen Unternehmer U4 (=Empfänger). Die Ware gelangt aber direkt vom italienischen Unternehmer U1 (=Erstlieferant) an den deutschen Empfänger U4.

Anmerkung zu diesem Beispiel:

Bei diesem Beispiel ist nun erstmals ein Unternehmer aus dem Drittland beteiligt. Wie Sie aber im Folgenden sehen werden, hat dieser Drittlandsbezug keinerlei Auswirkung, da die Ware das Gemeinschaftsgebiet nicht verlässt. Der Schweizer Unternehmer U2 muss sich durch Registrierung im entsprechenden Land genauso in das Reihengeschäft eingliedern, wie jeder andere auch.

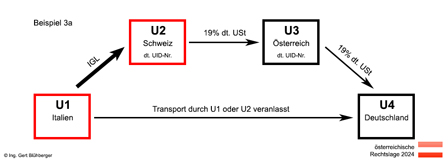

- Beispiel 3a (Transport wird durch U1 oder U2 veranlasst):

Die Umsatzgeschäfte zwischen U2 (Schweiz) und U3 (Österreich) als auch zu U4 (Deutschland) sind ruhende Lieferungen.

Alle der bewegten Lieferung nachfolgenden Umsatzgeschäfte sind im Bestimmungsland (Deutschland) steuerbar. Aus Sicht des österreichischen Unternehmers U3 unterliegt daher sowohl seine Eingangsrechnung als auch seine Ausgangsrechnung der deutschen Umsatzsteuer. Er muss sich daher für umsatzsteuerliche Zwecke in Deutschland registrieren lassen und unter seiner deutschen UID-Nummer in beide Richtungen auftreten.

Die Vorsteuer aus seiner Eingangsrechnung kann er allerdings mit der Umsatzsteuer seiner Ausgangsrechnung gegenrechnen.

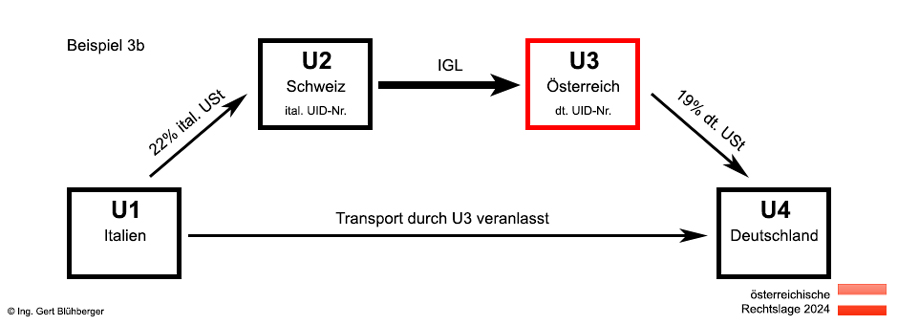

- Beispiel 3b (Transport wird durch U3 veranlasst):

Das Umsatzgeschäft zwischen U2 (Schweiz) und U3 (Österreich) ist die bewegte Lieferung und kann die Steuerfreiheit genießen. Der österreichische Unternehmer U3 erhält daher eine Eingangsrechnung ohne Umsatzsteuer aufgrund innergemeinschaftlicher Lieferung.

Das Umsatzgeschäft zwischen U3 (Österreich) und U4 (Deutschland) ist eine ruhende Lieferung.

Alle der bewegten Lieferung nachfolgenden Umsatzgeschäfte sind im Bestimmungsland (Deutschland) steuerbar. Der österreichische Unternehmer U3 stellt daher in Folge an den deutschen Unternehmer U4 eine Rechnung mit deutscher Umsatzsteuer unter Angabe seiner deutschen UID-Nummer aus.

Der österreichische Unternehmer U3 muss sich somit zuvor in Deutschland für umsatzsteuerliche Zwecke registrieren lassen und erhält dadurch eine deutsche UID-Nummer. Mit dieser deutschen UID-Nummer tritt er nicht nur gegenüber dem deutschen Unternehmer U4 auf, sondern auch gegenüber seinem Schweizer Lieferanten U2. Er muss daher in Deutschland auch den innergemeinschaftlichen Erwerb der Lieferung aus der Schweiz versteuern (Erwerbsteuer), kann aber zugleich die Vorsteuer daraus in Abzug bringen (=Nullsummenspiel). Die an den deutschen Unternehmer U4 verrechnete deutsche Umsatzsteuer muss er hingegen an das deutsche Finanzamt abliefern.

In der Praxis bestehen beim Verbuchen bzw. Fakturieren der Rechnungen gleich 4 Fehlerquellen:

- Die Eingangsrechnung des Schweizers darf nicht wie gewohnt als "Einfuhr 0%" verbucht werden, sondern muss als "Innergemeinschaftlicher Erwerb" verbucht werden.

- Der "Innergemeinschaftliche Erwerb" darf nicht wie gewohnt mit jenem Steuerschlüssel verbucht werden, der die österreichische UVA-Auswertung anspricht, sondern muss mit einem eigenen Steuerschlüssel, der die deutsche UVA-Auswertung anspricht verbucht werden und die Erwerbsteuer darf demnach nicht mit 20% sondern muss mit dem deutschen Steuersatz von 19% (bzw. 16% für Lieferungen im Zeitraum 1.7.2020 bis 31.12.2020) berechnet werden.

- Die Ausgangsrechnung an den deutschen Unternehmer U4 darf nicht wie gewohnt als Innergemeinschaftliche Lieferung ohne Umsatzsteuer ausgestellt werden, sondern muss zuzüglich 19% (bzw. 16%) deutscher Umsatzsteuer ausgestellt werden.

- Die Ausgangsrechnung darf nicht wie gewohnt mit jenem Steuerschlüssel verbucht werden, der die österreichische UVA-Auswertung anspricht, sondern muss mit einem eigenen Steuerschlüssel (19% bzw. 16%), der die deutsche UVA-Auswertung anspricht verbucht werden.

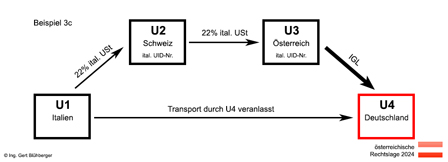

- Beispiel 3c (Transport wird durch U4 veranlasst):

Das Umsatzgeschäft zwischen U2 (Schweiz) und U3 (Österreich) ist eine ruhende Lieferung und kann keine Steuerfreiheit genießen. Alle der bewegten Lieferung vorgelagerten Umsatzgeschäfte sind im Abgangsland (Italien) steuerbar. Der österreichische Unternehmer U3 erhält daher eine Eingangsrechnung mit italienischer Umsatzsteuer und muss sich zuvor in Italien für umsatzsteuerliche Zwecke registrieren lassen. Dadurch hat er auch die Möglichkeit, die Vorsteuer aus diesem Umsatzgeschäft beim italienischen Finanzamt geltend zu machen.

Das Umsatzgeschäft zwischen U3 (Österreich) und U4 (Deutschland) ist die bewegte Lieferung und kann die Steuerfreiheit genießen. Der österreichische Unternehmer U3 stellt daher an den deutschen Unternehmer U4 eine Rechnung ohne Umsatzsteuer aus. Die Rechnung muss den Hinweis „innergemeinschaftliche Lieferung gem. Art. 6 iVm. Art. 7 UStG" (bzw. die entsprechenden Paragraphen des italienischen Umsatzsteuergesetzes) sowie die italienische UID-Nummer des österreichischen Unternehmers U3 und die deutsche UID-Nummer des deutschen Unternehmers U4 enthalten.

Die innergemeinschaftliche Lieferung und der daraufhin folgende innergemeinschaftliche Erwerb spielt sich also nicht zwischen den an diesem Umsatzgeschäft beteiligten Staaten (Österreich und Deutschland) ab, sondern zwischen dem Abgangsland (Italien) und dem Bestimmungsland (Deutschland)!

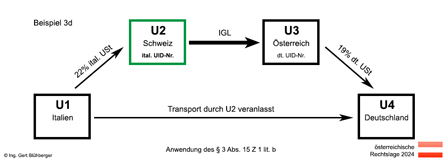

- Beispiel 3d (Transport wird durch U2 mit italienischer UID-Nummer veranlasst):

Bei diesem Beispiel macht U2 von seinem Wahlrecht nach § 3 Abs. 15 Z 1 lit. b UStG Gebrauch indem er U1 seine italienische UID-Nummer vor Beginn der Beförderung oder Versendung mitteilt. Die Rechtsfolge dieser Variante entspricht dem Beispiel 3b.

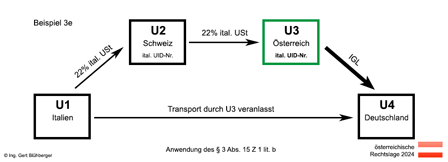

- Beispiel 3e (Transport wird durch U3 mit italienischer UID-Nummer veranlasst):

Bei diesem Beispiel macht U3 von seinem Wahlrecht nach § 3 Abs. 15 Z 1 lit. b UStG Gebrauch indem er U2 seine italienische UID-Nummer vor Beginn der Beförderung oder Versendung mitteilt. Die Rechtsfolge dieser Variante entspricht dem Beispiel 3c.

Zu den Beispielen 3a, 3b und 3d ist anzumerken, dass seit 01.01.2023 unter bestimmten Voraussetzungen die Vereinfachungsregeln für Dreiecksgeschäfte angewendet werden können (AbgÄG 2022). Siehe auch www.dreiecksgeschaeft.at.

|

|

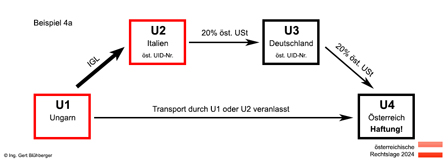

Reihengeschäft-Beispiel 4:

Der österreichische Unternehmer ist der Empfänger (U4).

Alle 4 Unternehmer befinden sich innerhalb des Gemeinschaftsgebiets.

Besuchen Sie auch den Reihengeschäft-Rechner. Mit Klick auf eine der obigen Skizzen gelangen Sie zum entsprechenden Beispiel des Reihengeschäftrechners (www.reihengeschaeftrechner.at). Im Reihengeschäftrechner können Sie das Beispiel über eine Auswahlmaske mit 4 Mitgliedsstaaten und einem Drittland entsprechend abändern.

Sachverhalt (aus der Sicht des österreichischen Unternehmers U4):

Dem österreichischen Unternehmer U4 (=Empfänger) wird die Ware vom deutschen Unternehmer U3 (=2.Erwerber) verrechnet. Die Ware gelangt aber direkt vom ungarischen Unternehmer U1 (=Erstlieferant) an den österreichischen Empfänger U4.

- Beispiel 4a (Transport wird durch U1 oder U2 veranlasst):

Das Umsatzgeschäft zwischen U1 (Ungarn) und U2 (Italien) ist die bewegte Lieferung und kann die Steuerfreiheit genießen.

Das Umsatzgeschäft zwischen U3 (Deutschland) und U4 (Österreich) ist eine ruhende Lieferung.

Alle der bewegten Lieferung nachfolgenden Umsatzgeschäfte sind im Bestimmungsland (Österreich) steuerbar. Das Umsatzgeschäft zwischen U3 (Deutschland) und U4 (Österreich) unterliegt demnach der österreichischen Umsatzsteuer. Der deutsche Unternehmer U3 muss sich daher für umsatzsteuerliche Zwecke in Österreich registrieren lassen und die Rechnung mit österreichischer Umsatzsteuer ausstellen.

Abfuhrverpflichtung und Haftung:

Den österreichischen Unternehmer U4 trifft als Leistungsempfänger einer im Inland steuerpflichtigen Lieferung von einem Unternehmer (U3), der im Inland weder einen Wohnsitz (Sitz) noch seinen gewöhnlichen Aufenthalt oder eine Betriebsstätte hat eine Verpflichtung aus § 27 Abs. 4 UStG (RZ 3491ff UStR):

Das bedeutet, der österreichische Unternehmer U4 muss die auf die Leistung entfallende Umsatzsteuer einbehalten und im Namen und für Rechnung des deutschen Unternehmers (U3) an das zuständige Finanzamt (Finanzamt Graz Stadt) abführen (RZ 3495 UStR). Kommt der österreichische Unternehmer U4 dieser Verpflichtung nicht nach, so haftet er für den hierdurch entstandenen Steuerausfall (RZ 3496 UStR).

Geht man von dem Gesetzestext (§ 27 Abs. 4 UStG), und der allgemeinen gehaltenen RZ 3491 der UStR aus, so gilt diese Haftung auch für den deutschen Unternehmer U3 für das Umsatzgeschäft zwischen U2 und U3. Andererseits ist in der spezielleren RZ 3493 der UStR im Zusammenhang mit der Abfuhrverpflichtung nur der letzte Unternehmer des Reihengeschäfts angeführt. Daraus lässt sich aber leider nur ableiten, dass in erster Linie der letzte Unternehmer eines Reihengeschäfts in Haftung genommen werden kann - nicht jedoch, dass vorgeschaltet Erwerber von der Haftung befreit wären.

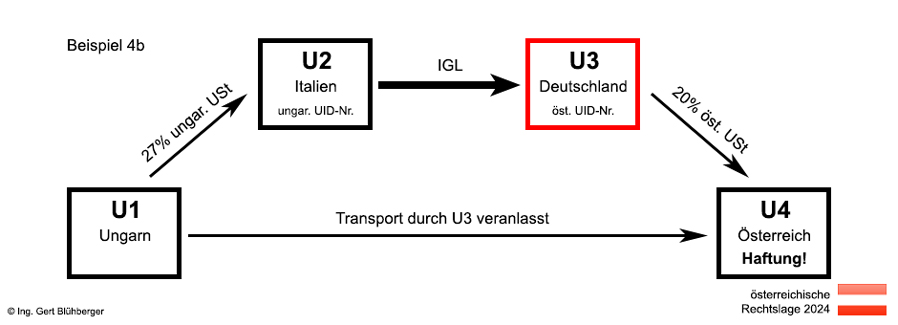

- Beispiel 4b (Transport wird durch U3 veranlasst):

Das Umsatzgeschäft zwischen U3 (Deutschland) und U4 (Österreich) unterliegt wie im Beispiel 4a der österreichischen Umsatzsteuer. Der deutsche Unternehmer U3 muss sich für umsatzsteuerliche Zwecke in Österreich registrieren lassen. Die Abfuhrverpflichtung und die Haftung gem. § 27 Abs. 4 UStG (RZ 3491ff UStR) besteht ebenso wie im Beispiel 4a.

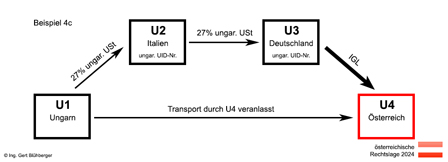

- Beispiel 4c (Transport wird durch U4 veranlasst):

Das Umsatzgeschäft zwischen U3 (Deutschland) und U4 (Österreich) ist die bewegte Lieferung und kann die Steuerfreiheit genießen. Der österreichische Unternehmer U4 erhält daher eine Eingangsrechnung ohne Umsatzsteuer aufgrund innergemeinschaftlicher Lieferung.

Alle der bewegten Lieferung vorangehenden Umsatzgeschäfte sind als ruhende Lieferung im Abgangsland (Ungarn) steuerpflichtig. Der deutsche Unternehmer U3 tritt daher gegenüber dem österreichischen Unternehmer U4 mit seiner ungarischen UID-Nummer auf. Die innergemeinschaftliche Lieferung von U3 an U4 ist als bewegte Lieferung ebenso im Abgangsland steuerpflichtig (wenn auch steuerbefreit). Die Haftung gemäß § 27 Abs. 4 UStG greift hier daher nicht.

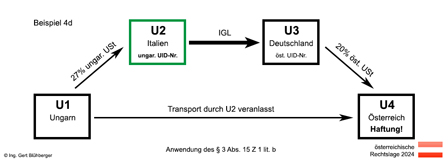

- Beispiel 4d (Transport wird durch U2 mit ungarischer UID-Nummer veranlasst):

Bei diesem Beispiel macht U2 von seinem Wahlrecht nach § 3 Abs. 15 Z 1 lit. b UStG Gebrauch indem er U1 seine ungarische UID-Nummer vor Beginn der Beförderung oder Versendung mitteilt. Die Rechtsfolge dieser Variante entspricht dem Beispiel 4b.

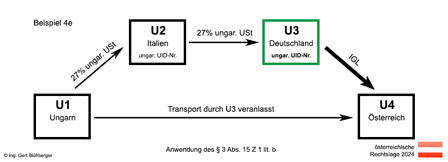

- Beispiel 4e (Transport wird durch U3 mit ungarischer UID-Nummer veranlasst):

Bei diesem Beispiel macht U3 von seinem Wahlrecht nach § 3 Abs. 15 Z 1 lit. b UStG Gebrauch indem er U2 seine ungarische UID-Nummer vor Beginn der Beförderung oder Versendung mitteilt. Die Rechtsfolge dieser Variante entspricht dem Beispiel 4c.

Zu den Beispielen 4a, 4b und 4d ist anzumerken, dass seit 01.01.2023 unter bestimmten Voraussetzungen die Vereinfachungsregeln für Dreiecksgeschäfte angewendet werden können (AbgÄG 2022). Siehe auch www.dreiecksgeschaeft.at.

|

| |

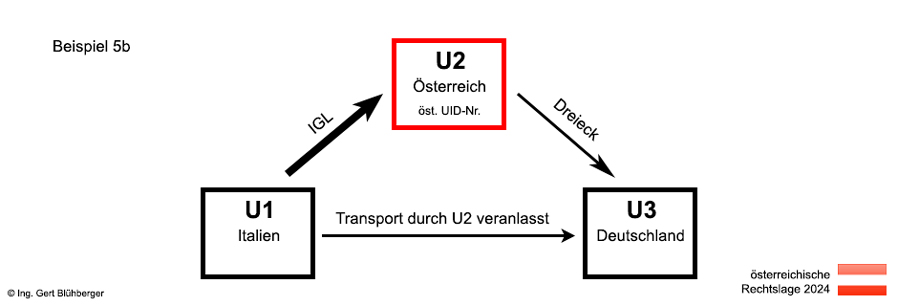

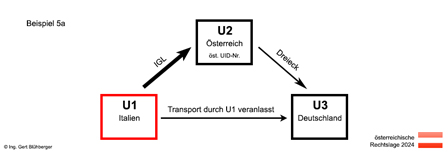

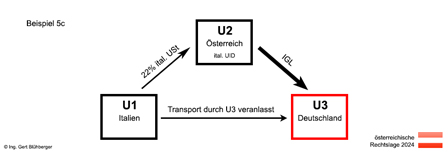

Reihengeschäft/Dreiecksgeschäft-Beispiel 5:

Alle 3 Unternehmer befinden sich innerhalb des Gemeinschaftsgebiets.

In 2 der 3 Fälle liegt ein Dreiecksgeschäft vor.

Besuchen Sie auch den Reihengeschäft-Rechner. Mit Klick auf eine der obigen Skizzen gelangen Sie zum entsprechenden Beispiel des Dreiecksgeschäft-/Reihengeschäftrechners (www.reihengeschaeftrechner.at). Im Dreiecksgeschäft-/Reihengeschäftrechner können die Beispiele auch für andere Länder ausgewertet werden.

Sachverhalt (aus der Sicht des österreichischen Unternehmers U2):

Dem österreichischen Unternehmer U2 wird die Ware vom italienischen Unternehmer U1 verrechnet. Der österreichische Unternehmer verrechnet die Ware weiter an den deutschen Unternehmer U3. Die Ware gelangt aber direkt vom italienischen Unternehmer U1 an den deutschen Abnehmer U3.

- Beispiel 5a (Transport wird durch U1 veranlasst):

Bei diesem Beispiel wird der Sonderfall eines Reihengeschäfts realisiert - und zwar ein Dreiecksgeschäft. Bei einem Dreiecksgeschäft kann die Vereinfachungsregelung des Art. 25 Abs. 1 UStG angewendet werden. Diese Vereinfachungsregelung bewirkt, dass die Steuerschuld des Erwerbers U2 (Österreich) auf den Abnehmer U3 (Deutschland) übergeht.

Es wird somit keiner der am Dreiecksgeschäft beteiligten Unternehmer gezwungen, sich in einem anderen Mitgliedsstaat registrieren zu lassen.

Die genauen Voraussetzungen für ein Dreiecksgeschäft

sowie ausführliche Informationen zum Ablauf eines Dreiecksgeschäfts finden Sie unter www.dreiecksgeschaeft.at. Hier finden Sie auch die seit 01.01.2023 gültige Rechtslage beschrieben (AbgÄG 2022).

- Beispiel 5b (Transport wird durch U2 veranlasst):

Bei diesem Beispiel handelt es sich genauso wie beim Beispiel 5a um ein Dreiecksgeschäft mit denselben Rechtsfolgen.

- Beispiel 5c (Transport wird durch U3 veranlasst):

Bei diesem Beispiel handelt es sich ausnahmsweise nicht um ein Dreiecksgeschäft, weil der Transport vom Abnehmer U3 durchgeführt bzw. beauftragt wird. Es sind daher die umsatzsteuerlichen Regelungen wie bei allen anderen Reihengeschäften anzuwenden:

Das Umsatzgeschäft zwischen U1 (Italien) und U2 (Österreich) ist eine ruhende Lieferung und kann keine Steuerfreiheit genießen. Alle der bewegten Lieferung vorgelagerten Umsatzgeschäfte sind im Abgangsland (Italien) steuerbar. Der österreichische Unternehmer U2 erhält daher eine Eingangsrechnung mit italienischer Umsatzsteuer und muss sich zuvor in Italien für umsatzsteuerliche Zwecke registrieren lassen. Dadurch hat er auch die Möglichkeit, die Vorsteuer aus diesem Umsatzgeschäft beim italienischen Finanzamt geltend zu machen.

Das Umsatzgeschäft zwischen U2 (Österreich) und U3 (Deutschland) ist die bewegte Lieferung und kann die Steuerfreiheit genießen. Der österreichische Unternehmer U2 stellt daher an den deutschen Unternehmer U3 eine Rechnung ohne Umsatzsteuer aus. Die Rechnung muss den Hinweis „innergemeinschaftliche Lieferung gem. Art. 6 iVm. Art. 7 UStG" (bzw. die entsprechenden Paragraphen des italienischen Umsatzsteuergesetzes) sowie die italienische UID-Nummer des österreichischen Unternehmers U2 und die deutsche UID-Nummer des deutschen Unternehmers U3 enthalten.

|

| |

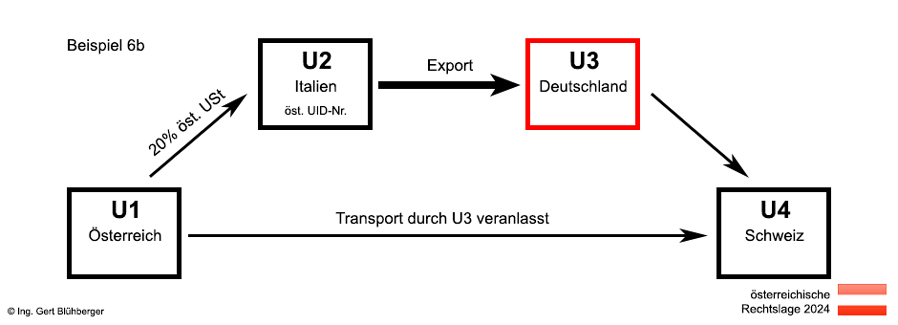

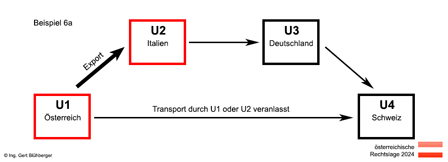

Reihengeschäft-Beispiel 6:

Reihengeschäft mit Drittlandsbezug / Ausfuhr:

Besuchen Sie auch den Reihengeschäft-Rechner. Mit Klick auf eine der obigen Skizzen gelangen Sie zum entsprechenden Beispiel des Reihengeschäftrechners (www.reihengeschaeftrechner.at). Im Reihengeschäftrechner können Sie das Beispiel über eine Auswahlmaske mit 4 Mitgliedsstaaten und einem Drittland entsprechend abändern.

Sachverhalt (aus der Sicht des österreichischen Unternehmers U1):

Der österreichische Unternehmer U1 verkauft die Ware an den italienischen Unternehmer U2. Die Ware gelangt aber direkt vom österreichischen Unternehmer U1 an den Schweizer Empfänger U4.

- Beispiel 6a (Transport wird durch U1 oder U2 veranlasst):

Das Umsatzgeschäft zwischen U1 (Österreich) und U2 (Italien) ist die bewegte Lieferung und kann die Steuerfreiheit genießen. Der österreichische Unternehmer U1 stellt daher an den italienischen Unternehmer U2 eine Rechnung ohne Umsatzsteuer aus. Die Rechnung muss den Hinweis „Ausfuhrlieferung gem. § 6 Abs. 1 iVm. § 7 UStG" enthalten.

Alle der bewegten Lieferung nachfolgenden Umsatzgeschäfte sind als ruhende Lieferungen im Bestimmungsland (Schweiz) steuerbar. Ob die Umsatzgeschäfte zwischen U2, U3 und U4 einer Umsatzsteuer unterliegen richtet sich nach den gesetzlichen Bestimmungen des Drittlands und wird hier nicht näher analysiert, da die Schweiz in diesem Beispiel nur symbolisch für eines von vielen möglichen Drittländern steht.

- Beispiel 6b (Transport wird durch U3 veranlasst):

Das Umsatzgeschäft zwischen U1 (Österreich) und U2 (Italien) ist eine ruhende Lieferung und kann keine Steuerfreiheit genießen. Alle der bewegten Lieferung vorgelagerten Umsatzgeschäfte sind im Abgangsland (Österreich) steuerbar. Der österreichische Unternehmer U1 stellt daher an den italienischen Unternehmer U2 eine Rechnung mit österreichischer Umsatzsteuer aus.

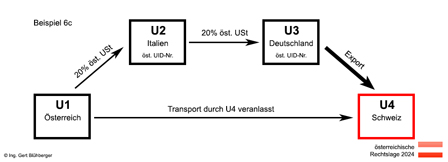

- Beispiel 6c (Transport wird durch U4 veranlasst):

Das Umsatzgeschäft zwischen U1 und U2 ist eine ruhende Lieferung und kann keine Steuerfreiheit genießen. Der österreichische Unternehmer U1 stellt daher an den italienischen Unternehmer U2 wie im vorigen Beispiel eine Rechnung mit österreichischer Umsatzsteuer aus.

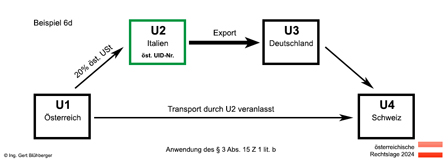

- Beispiel 6d (Transport wird durch U2 mit österr. UID-Nummer veranlasst):

Bei diesem Beispiel macht U2 von seinem Wahlrecht nach § 3 Abs. 15 Z 1 lit. b UStG Gebrauch indem er U1 seine österr. UID-Nummer vor Beginn der Beförderung oder Versendung mitteilt. Die Rechtsfolge dieser Variante entspricht dem Beispiel 6b.

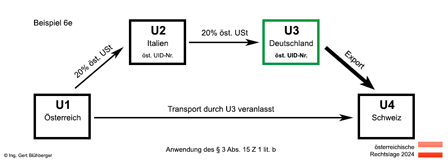

- Beispiel 6e (Transport wird durch U3 mit österr. UID-Nummer veranlasst):

Bei diesem Beispiel macht U3 von seinem Wahlrecht nach § 3 Abs. 15 Z 1 lit. b UStG Gebrauch indem er U2 seine österr. UID-Nummer vor Beginn der Beförderung oder Versendung mitteilt. Die Rechtsfolge dieser Variante entspricht dem Beispiel 6c.

Auch wenn der Art. 36a MwStSystRL nur für Zuordnung der bewegten Lieferung bei innergemeinschaftlichen Reihengeschäften gilt, sind die Zuordnungsregeln des § 3 Abs. 15 UStG ebenso bei Reihengeschäften mit Ausfuhrtatbestand anzuwenden.

|

| |

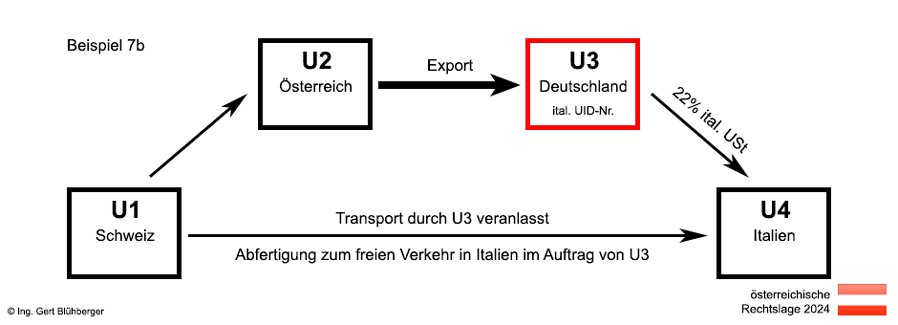

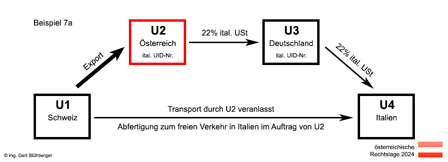

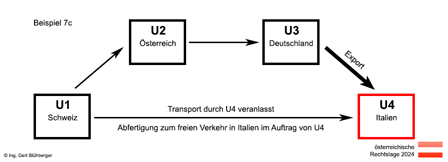

Reihengeschäft-Beispiel 7:

Reihengeschäft mit Drittlandsbezug / Einfuhr:

Besuchen Sie auch den Reihengeschäft-Rechner. Mit Klick auf eine der obigen Skizzen gelangen Sie zum entsprechenden Beispiel des Reihengeschäftrechners (www.reihengeschaeftrechner.at). Im Reihengeschäftrechner können Sie das Beispiel über eine Auswahlmaske mit 4 Mitgliedsstaaten und einem Drittland entsprechend abändern.

Sachverhalt (aus der Sicht des österreichischen Unternehmers U2):

Dem österreichischen Unternehmer U2 wird die Ware vom Schweizer Unternehmer U1 verrechnet. Der österreichische Unternehmer verrechnet die Ware weiter an den deutschen Unternehmer U3. Die Ware gelangt aber direkt vom Schweizer Unternehmer U1 an den italienischen Empfänger U4.

- Beispiel 7a (Transport wird durch U2 veranlasst):

Das Umsatzgeschäft zwischen U1 (Schweiz) und U2 (Österreich) ist die bewegte Lieferung und kann die Steuerfreiheit genießen. Der österreichische Unternehmer U2 erhält daher vom Schweizer Unternehmer U1 eine Rechnung ohne Umsatzsteuer aufgrund der Einfuhr von der Schweiz. Nachdem der österreichische Unternehmer U2 die Warenbewegung veranlasst bzw. beauftragt hat er aus umsatzsteuerlicher Sicht beim Grenzübertritt die Verfügungsmacht und ist gleichzeitig Schuldner der Einfuhrumsatzsteuer. Er ist daher zum Vorsteuerabzug aus dem Titel der EUSt berechtigt.

Alle der bewegten Lieferung nachfolgenden Umsatzgeschäfte sind als ruhende Lieferungen im Bestimmungsland (Italien) steuerbar. Der österreichische Unternehmer U2 stellt daher an den deutschen Unternehmer U3 eine Rechnung mit italienischer Umsatzsteuer aus. Es müssen daher sowohl der österreichische Unternehmer U2 als auch der deutsche Unternehmer U3 in Italien registriert sein und mit ihrer italienischen UID-Nummer auftreten.

- Beispiel 7b (Transport wird durch U3 veranlasst):

Das Umsatzgeschäft zwischen U1 (Schweiz) und U2 (Österreich) ist eine ruhende Lieferung und kann keine Steuerfreiheit genießen. Dieses Umsatzgeschäft ist als ruhende Lieferungen im Abgangsland (Schweiz) steuerbar. Ob dieses Umsatzgeschäfte einer Umsatzsteuer unterliegt richtet sich nach den gesetzlichen Bestimmungen des Drittlands und wird hier nicht näher analysiert, da die Schweiz in diesem Beispiel nur symbolisch für eines von vielen möglichen Drittländern steht.

Das Umsatzgeschäft zwischen U2 (Österreich) und U3 (Deutschland) ist die bewegte Lieferung und kann die Steuerfreiheit genießen. Diese Lieferung selbst ist ebenso im Abgangsland (Schweiz) steuerbar und richtet sich nach den gesetzlichen Bestimmungen des Drittlands. Es sind daher auch die vom Drittland

vorgeschriebenen Bedingungen für eine steuerfreie Ausfuhrlieferung zu erfüllen. Ebenso muss vom österreichischen Unternehmer U2 geprüft werden, ob ein im Drittland steuerpflichtiges Umsatzgeschäft eine Registrierungspflicht in diesem Drittland auslöst.

- Beispiel 7c (Transport wird durch U4 veranlasst):

Sowohl das Umsatzgeschäft zwischen U1 (Schweiz) und U2 (Österreich) als auch das Umsatzgeschäft zwischen U2 (Österreich) und U3 (Deutschland) sind ruhende Lieferungen und können keine Steuerfreiheit genießen. Beide Umsatzgeschäft sind als ruhende Lieferungen (die der bewegten Lieferung vorgelagert sind) im Abgangsland (Schweiz) steuerbar. Ob diese Umsatzgeschäfte einer Umsatzsteuer unterliegen richtet sich nach den gesetzlichen Bestimmungen des Drittlands und wird hier nicht näher analysiert, da die Schweiz in diesem Beispiel nur symbolisch für eines von vielen möglichen Drittländern steht. Sowohl der österreichische Unternehmer U2 als auch der deutsche Unternehmer U3 müssen prüfen, ob ein im Drittland steuerpflichtiges Umsatzgeschäft eine Registrierungspflicht in diesem Drittland auslöst.

Bei Reihengeschäften mit Einfuhrtatbestand gilt weder der Art. 36a MwStSystRL noch kann das Wahlrecht gemäß § 3 Abs. 15 Z 1 lit. b UStG für die Zuordnung der bewegten Lieferung angewendet werden. Begründet wird dies in den Umsatzsteuerrichtlinien in der RZ 474i UStR damit, dass der Zwischenhändler nicht mit einer UID-Nummer des Ursprungslandes auftreten kann.

|

| |

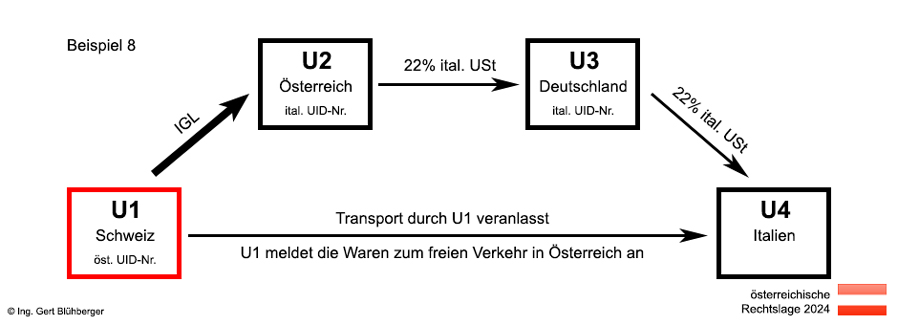

Reihengeschäft-Beispiel 8:

Reihengeschäft mit Drittlandsbezug / Einfuhr / Lieferortverlagerung:

Besuchen Sie auch den Reihengeschäft-Rechner. Mit Klick auf eine der obigen Skizzen gelangen Sie zum entsprechenden Beispiel des Reihengeschäftrechners (www.reihengeschaeftrechner.at). Im Reihengeschäftrechner können Sie das Beispiel über eine Auswahlmaske mit 4 Mitgliedsstaaten und einem Drittland entsprechend abändern.

Sachverhalt (aus der Sicht des österreichischen Unternehmers U2):

Dem österreichischen Unternehmer U2 wird die Ware vom Schweizer Unternehmer U1 verrechnet. Der österreichische Unternehmer verrechnet die Ware weiter an den deutschen Unternehmer U3. Die Ware gelangt aber direkt vom Schweizer Unternehmer U1 an den italienischen Empfänger U4. Der Schweizer Unternehmer U1 meldet die Waren zum freien Verkehr in Österreich an und liefert "verzollt und versteuert" und ist demnach Schuldner der Einfuhrumsatzsteuer.

- Lieferortverlagerung:

Gem. § 3 Abs. 9 UStG verlagert sich der Lieferort der ersten Lieferung (U1 an U2) von der Schweiz in jenes Land, in dem die Waren zum freien Verkehr angemeldet werden, wenn der Lieferer oder sein Beauftragter Schuldner der bei der Einfuhr zu entrichtenden Umsatzsteuer ist. Die Bestimmungen des § 3 Abs. 9 UStG finden somit speziell dann Anwendung, wenn der 1. Unternehmer "verzollt und versteuert" liefert.

Im vorliegenden Beispiel 8 verlagert sich der Lieferort somit nach Österreich und der Schweizer Unternehmer U1 muss sich in Österreich registrieren lassen und gegenüber U2 mit seiner österreichischen UID-Nummer auftreten. Nachdem der Schweizer Unternehmer U1 die Warenbewegung veranlasst bzw. beauftragt, hat er aus umsatzsteuerlicher Sicht beim Grenzübertritt die Verfügungsmacht und ist gleichzeitig Schuldner der Einfuhrumsatzsteuer. Er ist daher zum Vorsteuerabzug aus dem Titel der EUSt berechtigt.

- Bewegte Lieferung (U1 an U2):

Das Umsatzgeschäft zwischen U1 (Schweiz) und U2 (Österreich) ist die bewegte Lieferung. Nachdem U1 aufgrund der Lieferortverlagerung mit seiner österreichischen UID-Nummer auftritt, und U2 aufgrund seiner Registrierungspflicht im Bestimmungsland Italien mit seiner italienischen UID-Nummer auftritt, wird eine Innergemeinschaftliche Lieferung zwischen Österreich und Italien realisiert. Der österreichische Unternehmer U2 erhält daher vom Schweizer Unternehmer U1 eine Rechnung ohne Umsatzsteuer aufgrund der Innergemeinschaftlichen Lieferung.

- Ruhende Lieferung (U2 an U3):

Alle der bewegten Lieferung nachfolgenden Umsatzgeschäfte sind als ruhende Lieferungen im Bestimmungsland (Italien) steuerbar. Der österreichische Unternehmer U2 stellt daher an den deutschen Unternehmer U3 eine Rechnung mit italienischer Umsatzsteuer aus. Es müssen daher sowohl der österreichische Unternehmer U2 als auch der deutsche Unternehmer U3 in Italien registriert sein und mit ihrer italienischen UID-Nummer auftreten.

|

| |

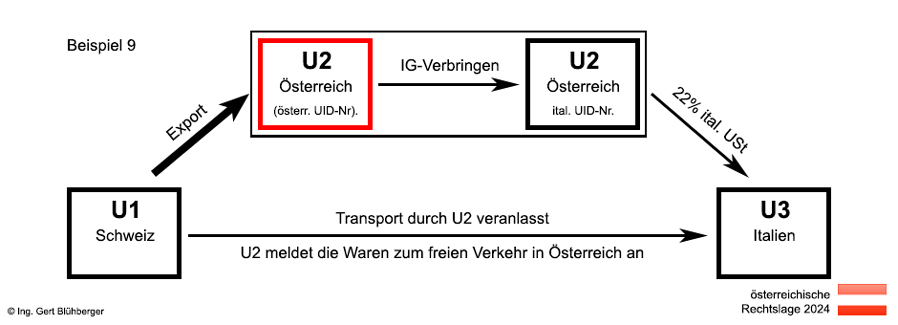

Reihengeschäft-Beispiel 9:

Reihengeschäft mit Drittlandsbezug / Einfuhr erfolgt über einen anderen Mitgliedsstaat:

Sachverhalt (aus der Sicht des österreichischen Unternehmers U2):

Dem österreichischen Unternehmer U2 wird die Ware vom Schweizer Unternehmer U1 verrechnet. Der österreichische Unternehmer verrechnet die Ware weiter an den italienischen Unternehmer U3. Die Ware wird vom österreichischen Unternehmer U2 in der Schweiz abgeholt und direkt an den italienischen Empfänger U3 geliefert. Der österreichische Unternehmer U2 meldet die Waren zum freien Verkehr in Österreich an und ist demnach Schuldner der Einfuhrumsatzsteuer.

- Keine Lieferortverlagerung!

Eine Lieferortverlagerung gem. § 3 Abs. 9 UStG findet nur statt, wenn der Schweizer Unternehmer U1 Schuldner der Einfuhrumsatzsteuer ist. Im vorliegenden Sachverhalt wird hingegen der österreichische Unternehmer U2 Schuldner der Einfuhrumsatzsteuer. Demnach ist der österreichische Unternehmer U2 zum Zeitpunkt der Einfuhr der Waren umsatzsteuerlich über sie verfügungsberechtigt und kann bei Vorliegen aller weiteren Voraussetzungen auch den Vorsteuerabzug hinsichtlich der Einfuhrumsatzsteuer geltend machen.

- Bewegte Lieferung (U1 an U2):

Das Umsatzgeschäft zwischen U1 (Schweiz) und U2 (Österreich) ist die bewegte Lieferung und kann die Steuerfreiheit genießen. Der österreichische Unternehmer U2 erhält daher vom Schweizer Unternehmer U1 eine Rechnung ohne Umsatzsteuer aufgrund der Einfuhr von der Schweiz.

- Innergemeinschaftliches Verbringen durch U2 (siehe auch Steuerdialog 2011):

Nachdem der österreichische Unternehmer U2 bereits zum Zeitpunkt der Einfuhr (in Österreich) über die Verfügungsmacht verfügt und die Waren im Anschluss von einem Mitgliedsstaat (Österreich) in einen anderen Mitgliedsstaat (Italien) befördert, muss er gem. Steuerdialog 2011 ein Innergemeinschaftliches Verbringen iSd. Art. 7 Abs. 2 UStG von Österreich nach Italien melden.

Der Ablauf ist daher wie folgt:

- U2 tritt im Zuge der bewegten Lieferung gegenüber U1 mit seiner österreichischen UID-Nummer auf

- dann meldet U2 ein innergemeinschaftliches Verbringen von seiner österreichischen UID-Nummer an seine italienische UID-Nummer

- und zuletzt tritt U2 im Zuge der ruhenden Lieferung gegenüber U3 mit seiner italienischen UID-Nummer auf.

Das Innergemeinschaftliche Verbringen ist der Innergemeinschaftlichen Lieferung gleichgestellt. D.h. U2 meldet auf österreichischer Seite (in der UVA und ZM) eine Innergemeinschaftliche Lieferung und auf italienischer Seite (in der UVA) einen Innergemeinschaftlichen Erwerb. U2 muss demnach für umsatzsteuerliche Zwecke in Italien registriert sein.

- Ruhende Lieferung (U2 an U3):

Alle der bewegten Lieferung nachfolgenden Umsatzgeschäfte sind als ruhende Lieferungen im Bestimmungsland (Italien) steuerbar. Der österreichische Unternehmer U2 stellt daher an den deutschen Unternehmer U3 eine Rechnung mit italienischer Umsatzsteuer aus.

|

| |

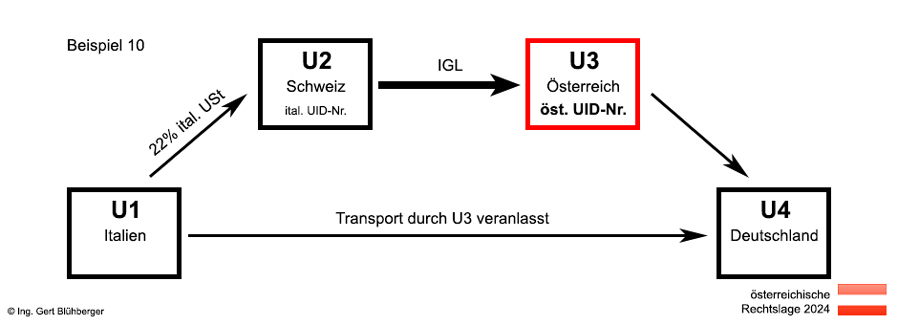

Reihengeschäft-Beispiel 10:

Doppelerwerb:

Besuchen Sie auch den Reihengeschäft-Rechner. Mit Klick auf eine der obigen Skizzen gelangen Sie zum entsprechenden Beispiel des Reihengeschäftrechners (www.reihengeschaeftrechner.at). Im Reihengeschäftrechner können Sie das Beispiel über eine Auswahlmaske mit 4 Mitgliedsstaaten und einem Drittland entsprechend abändern.

Sachverhalt (aus der Sicht des österreichischen Unternehmers U3):

Dem österreichischen Unternehmer U3 wird die Ware vom Schweizer Unternehmer U2 verrechnet. Der österreichische Unternehmer verrechnet die Ware weiter an den deutschen Unternehmer U4. Die Ware gelangt direkt vom italienischen Unternehmer U1 an den deutschen Empfänger U4. Der österreichische Unternehmer U3 tritt mit seiner österreichischen UID-Nummer auf, obwohl er verpflichtet wäre, mit einer deutschen UID-Nummer aufzutreten.

- Doppelerwerb:

In diesem Beispiel versteckt sich eine Umsatzsteuerfalle wie im Bilderbuch. Denn obwohl das Recht auf Vorsteuerabzug ein Grundprinzip des gemeinsamen Mehrwertsteuersystems darstellt, wird ein Unternehmer, der sich nicht an die "Reihengeschäftsregeln" und die damit im Zusammenhang stehenden Registrierungspflichten hält bestraft, indem er die Erwerbsteuer doppelt schuldet (daher spricht man auch von "Doppelerwerb") aber nur einmal den Vorsteuerabzug geltend machen darf.

- Erwerb 1 (im Bestimmungsland):

Gemäß den "Reihengeschäftsregeln" ist die Erwerbsteuer aus dem Innergemeinschaftlichen Erwerb des Umsatzgeschäfts zwischen U2 und U3 im Bestimmungsland Deutschland abzuführen. Gleichzeitig steht das Recht auf Vorsteuerabzug in gleicher Höhe zu. Dieser Vorgang stellt ein Nullsummenspiel dar, dem sich der österreichische Unternehmer U3 jedoch entzieht, indem er eine Registrierung in Deutschland unterlässt.

- Erwerb 2 (im UID-Land):

Gem. RZ 3777 UStR gilt der Erwerb zusätzlich im UID-Staat (also jener Mitgliedsstaat dessen UID-Nummer verwendet wurde) als bewirkt und der Erwerber ist nicht zum Vorsteuerabzug der für den innergemeinschaftlichen Erwerb entrichteten Erwerbsteuer berechtigt. Das bedeutet im obigen Beispiel, dass der österreichische Unternehmer U3 aufgrund der Verwendung seiner österreichischen UID-Nummer verpflichtet ist, die Erwerbsteuer aus dem Umsatzgeschäft zwischen U2 und U3 an das österreichische Finanzamt abzuführen und keine Möglichkeit für einen Vorsteuerabzug erhält. Der "Spaß" kostet somit 20% des Warenwerts, den Niemand ersetzt!

Zu diesem Beispiel ist anzumerken, dass seit 01.01.2023 unter bestimmten Voraussetzungen die Vereinfachungsregeln für Dreiecksgeschäfte angewendet werden können (AbgÄG 2022) und dadurch ein Doppelerwerb vermieden werden kann, obwohl der österreichische Unternehmer U3 mit seiner eigenen (österreichischen) UID-Nummer auftritt. Siehe auch www.dreiecksgeschaeft.at.

|

| |

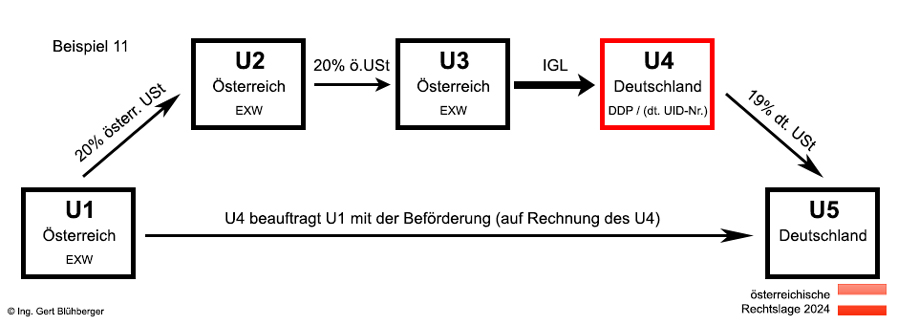

Reihengeschäft-Beispiel 11:

Sonderfall gem. RZ 474h UStR (ein Unternehmer beauftragt einen anderen Unternehmer der Reihe mit der Beförderung):

Sachverhalt (aus der Sicht des österreichischen Unternehmers U3):

Der österreichische Unternehmer U1 verkauft Waren an den österreichischen Unternehmer U2. Dieser verkauft die Waren an U3, der die Waren wiederum an U4 verkauft, welcher sie schlussendlich an U5 verkauft. U1, U2 und U3 verkaufen die Waren ab Werk, der Transport erfolgt nicht auf ihre Rechnung. U4 hingegen verkauft die Waren frei Haus, der Transport erfolgt auf seine Rechnung. U4 führt den Transport allerdings nicht selber durch, sondern beauftragt U1 mit der Beförderung. U1 transportiert die Waren auf Rechnung des U4 direkt zu U5 nach Deutschland.

- Lösung (der UStR):

Da die Güterbeförderung auf Rechnung des U4 erfolgt, ist die Versendung - auch wenn er einen Dritten in der Reihe beauftragt - U4 zuzuschreiben. Dh. U4 ist Zwischenhändler. Tritt U4 nicht mit seiner österreichischen UID-Nummer gegenüber U3 auf, liegt die bewegte Lieferung zwischen U3 und U4 vor (§ 3 Abs. 15 Z 1 lit. c UStG). Diese ist in Österreich als innergemeinschaftliche Lieferung - unter den allgemeinen Voraussetzungen - steuerfrei. Der Lieferort der Lieferung von U1 an U2 und von U2 an U3 liegt nach § 3 Abs. 15 Z 3 UStG am Beginn der Versendung (dh. in Österreich). Die Lieferung von U4 an U5 liegt nach § 3 Abs. 15 Z 4 UStG am Ende der Versendung (dh. in Deutschland).

- Nachsatz (der UStR):

Teilen sich zwei Unternehmer in der Reihe die Gefahr für den zufälligen Untergang der Gegenstände beim Transport, wobei aber nur ein Unternehmer den Transport selbst durchführt oder den Versendungsauftrag an einen Dritten gibt, wird die Beförderung oder Versendung diesem Unternehmer zugeordnet.

Im Fall einer gebrochenen Beförderung oder Versendung (zur Definition siehe näher Rz 3982), hingegen, kann § 3 Abs. 15 UStG nur für jeden Teil der gebrochenen Beförderung oder Versendung isoliert zur Anwendung kommen.

- Anmerkung (des Autors):

Nach der Veröffentlichung des Wartungserlasses der UStR 2000 am 22.10.2019 herrschte über dieses Beispiel zunächst einmal große Verwunderung, nachdem nach bisherigem Verständnis die Zuordnungsentscheidung immer in Abhängigkeit davon getroffen wurde, welcher Unternehmer die Beförderung durchführt bzw. die Versendung veranlasst. Nach diesem Verständnis war es undenkbar, dass ein am Reihengeschäft beteiligter Unternehmer einen anderen am Reihengeschäft beteiligten Unternehmer mit der Versendung beauftragt und diese (interne) Beauftragung als Basis für die Zuordnungsentscheidung herangezogen wird.

Vom BMF wurde mir einerseits bestätigt, dass diese deutliche Neuerung im Vergleich zum bisherigen Verständnis

auch anwendbar wäre, wenn U1 auf Rechnung des U4 eine Spedition beauftragen würde (unter der Voraussetzung, dass U4 unverändert die Gefahr für den zufälligen Untergang der Gegenstände beim Transport trägt).

Andererseits konnte ich in Erfahrung bringen, dass die Lösung dieses Beispiels dem Umstand geschuldet ist, dass die Explanatory Notes der Europäischen Kommission zu den Quick Fixes (Erstentwurf vom 09.09.2019) vorsehen, dass es für die Frage, ob der Zwischenhändler „die Gegenstände selbst oder auf seine Rechnung durch einen Dritten versendet oder befördert“ (Art. 36a Abs. 3 MwStSystRL), maßgeblich ist, wer die Gefahr für den zufälligen Untergang der Gegenstände beim Transport trägt.

In diesem Erstentwurf wird angeführt, dass aufgrund dieser Regelung 2 Beförderungsnachweise erforderlich sind:

Einer für den Nachweis, auf wessen Rechnung der Transport durchgeführt wurde und ein weiterer Nachweis für die Durchführung des Transports selbst.

In der zweiten Version (Entwurf vom 15.11.2019) wurde obige Regelung teilweise widerrufen - unter Anderem deshalb, weil es spätestens dann problematisch wird, wenn sich mehrere Unternehmer das Risiko des Untergangs teilen. Diese Regelung sollte daher nur mehr im Ausnahmefall zur Anwendung kommen, wenn ein Unternehmer zur Zufriedenheit der Steuerbehörden nachweist, dass die Beförderung im Auftrag eines anderen am Reihengeschäft beteiligten Unternehmers durchgeführt wurde und dieser auch tatsächlich das Risiko des Untergangs der Waren trug.

Dieser Sinneswandel dürfte in der am 28.11.2019 veröffentlichte UStR dadurch berücksichtigt worden sein, dass abweichend zum Entwurf des Wartungserlasses eine Bestimmung für den Fall, dass sich zwei Unternehmer in der Reihe die Gefahr für den zufälligen Untergang der Gegenstände teilen, hinzugefügt wurde.

Mittlerweile wurde die finale Version der Explanatory Notes

(Dezember 2019) auch in der deutschen Übersetzung veröffentlicht: Erläuterungen zu den Quick Fixes 2020. Zu beachten ist allerdings, dass diese nicht rechtsverbindlich sind!

|

|

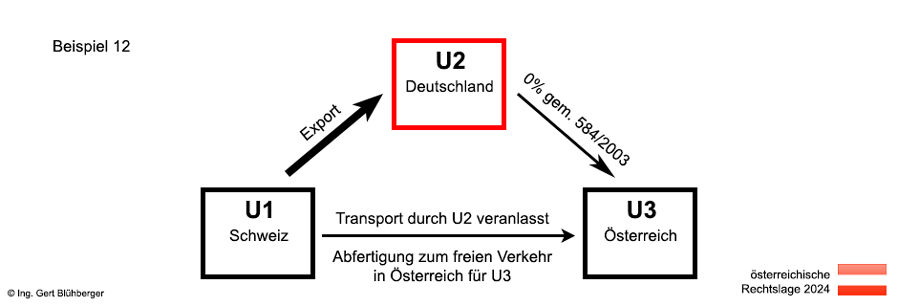

Reihengeschäft-Beispiel 12:

Verordnung 584/2003:

Sachverhalt:

Ein österreichischer Unternehmer U3 (=Empfänger) bestellt bei seinem deutschen Lieferanten U2 (=Erwerber) eine Maschine. Da der Lieferant U2 die Maschine nicht auf Lager hat, bestellt er diese beim Schweizer Großhändler U1 (=Erstlieferant). Der deutsche Lieferant U2 holt die Maschine vom Großhändler U1 in der Schweiz ab und liefert diese direkt an den Unternehmer U3 nach Österreich. Die Anmeldung der Waren zum freien Verkehr in Österreich erfolgt für den österreichischen Unternehmer U3.

- Bewegte Lieferung (U1 an U2):

Das Umsatzgeschäft zwischen U1 (Schweiz) und U2 (Deutschland) ist die bewegte Lieferung und kann die Steuerfreiheit genießen. Der deutsche Unternehmer U2 erhält daher vom Schweizer Unternehmer U1 eine Rechnung ohne Umsatzsteuer aufgrund der Einfuhr von der Schweiz.

- Ruhende Lieferung (U2 an U3):

Alle der bewegten Lieferung nachfolgenden Umsatzgeschäfte sind als ruhende Lieferungen im Bestimmungsland (Österreich) steuerbar. Der deutsche Unternehmer U2 müsste sich daher in Österreich steuerlich registrieren lassen und an den österreichischen Unternehmer U3 eine Rechnung mit österreichischer Umsatzsteuer ausstellen (außer er wendet wie im nachfolgenden Punkt beschrieben die Verordnung 584/2003 an).

- Anwendung der Verordnung 584/2003:

Der deutsche Unternehmer U2 kann unter nachfolgenden aufgezählten Voraussetzungen die Lieferung an den österreichischen Unternehmer U3 steuerfrei belassen:

- Es muss ein dreigliedriges Reihengeschäft vorliegen

- Der Empfänger (U3) muss Schuldner der Einfuhrumsatzsteuer sein

- Der Erwerber (U2) hat im Inland weder einen Wohnsitz (Sitz) noch seinen gewöhnlichen Aufenthalt oder eine Betriebsstätte und ist im Inland nicht zur Umsatzsteuer erfasst.

- Über die Lieferung von U2 an U3 wird keine Rechnung ausgestellt, in der die Umsatzsteuer gesondert ausgewiesen ist.

- Der letzte Abnehmer in der Reihe wäre hinsichtlich einer für diese Lieferung in Rechnung gestellten Umsatzsteuer gemäß § 12 UStG 1994 zum vollen Vorsteuerabzug berechtigt.

- Einfuhrumsatzsteuer:

Einerseits hat der deutsche Unternehmer U2 zum Zeitpunkt der Einfuhr die Verfügungsmacht und andererseits ist der österreichische Unternehmer U3 Schuldner der Einfuhrumsatzsteuer. Daraus folgt, dass der Unternehmer U3 die Einfuhrumsatzsteuer bezahlt, aber nur der Unternehmer U2 zum Vorsteuerabzug aus dem Titel der EUSt berechtigt wäre.

Bei Anwendung der Verordnung 584/2003 hingegen, darf der österreichische Unternehmer U3 dennoch die Einfuhrumsatzsteuer als Vorsteuer abziehen.

|

| |

Unter den nachfolgenden Links finden Sie Auszüge aus den relevanten Rechtsnormen im Zusammenhang mit Reihengeschäften:

Links zu weiteren Hilfeseiten finden Sie in der Sitemap

Bitte beachten Sie die Nutzungsbedingungen und den Haftungsausschluss.

|

| |

| |

|

Ing. Gert Blühberger

Arbeiterstrandbadstrasse 21

1210 Wien

Österreich |

Tel.:

Fax:

Email:

|

+43 660 / 666 00 26

+43 1 263 00 51

office 1 @ bilanzbuchhaltung-wien.at

(ohne Leerzeichen)

|

|